1.私たち夫婦の自己紹介

2.FIREを目指すきっかけ

3.私たちのFIRE計画

4.私たちの現状

家計管理や資産運用の記事を投稿する前に、私たち夫婦の自己紹介とFIRE計画について、書いていきたいと思います。

1.私たち夫婦の自己紹介

まずは、私たち夫婦の紹介をしたいと思います。

・ 20代後半同い年夫婦

・ 社会人5年目

・ 残業がなければ月の手取り収入は10万円代

・ 金融資産は、2人合わせて約1,300万円(2021年6月30日時点)

夫婦2人とも旅行好きで、3連休があれば毎回どこかに旅行してます。

インスタグラムもやっていますので、ぜひフォローしてください!(インスタの運用は妻が担当)

2.FIREを目指すきっかけ

3連休があればすぐにどこかに旅行に出かける夫婦ですが、

2020年は、私たち夫婦2人にとって、仕事に忙殺される1年でした。

本当に去年1年間は仕事に忙殺される日々でした、、

確かに残業代という形でお金はいっぱいもらえたけれど、正直充実した1年とは言えません。

正に命を削って働いた1年だったかもしれません。

土日でさえも、なかなか2人のプライベートの時間を作ることは難しく、

夫婦で会話をするのも寝る前の数分といった感じ。

このままプライベートの時間がなく、老後を迎えてしまうのかという不安を抱えてしまった1年でした。

そんな不安を抱き始めた時、以下の本に出会い、FIREという言葉を知りました。

定年まで働き続けることが当たり前だと考えていた自分にとっては、FIREというのはすごく新鮮でした。

FIREすることで、経済的自由を手に入れ、人生を充実させたいと考えています。

3.私たちのFIRE計画

皆さんも聞いたことがあるかもしれません、4%ルール。

聞いたことがない方もいるかもしれませんので、ご紹介しておくと

生活費を投資元本の4%以内に収めることができれば、資産を減らすことなく、生活することが可能という仮説

この4%ルールを基礎として、FIRE計画を組み立てていきたいと思います。

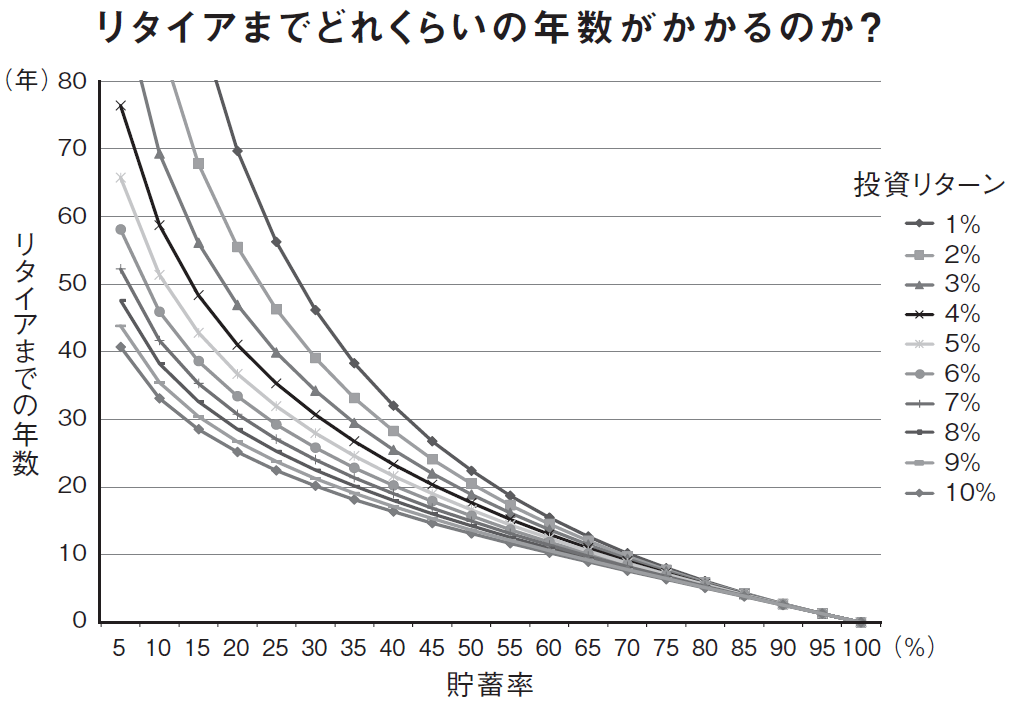

また、FIREまでの期間は貯蓄率に影響されます。

以下のグラフをご覧ください。

貯蓄率によって、FIREまでの期間が異なります。

特に、貯蓄率が50%ぐらいまでは、貯蓄率が5%変わるだけで、FIREまでの期間が5〜10年変わってしまいます。

貯蓄率は、それぐらいFIREにとって重要なファクターです。

私たちは、45歳前後でリタイアしたいと考えていますので、なるべく支出を見直し、貯蓄率50%を目指したいと考えています。(支出の減らし方については、別途記事を作成したいと思います。)

4.私たちの現状

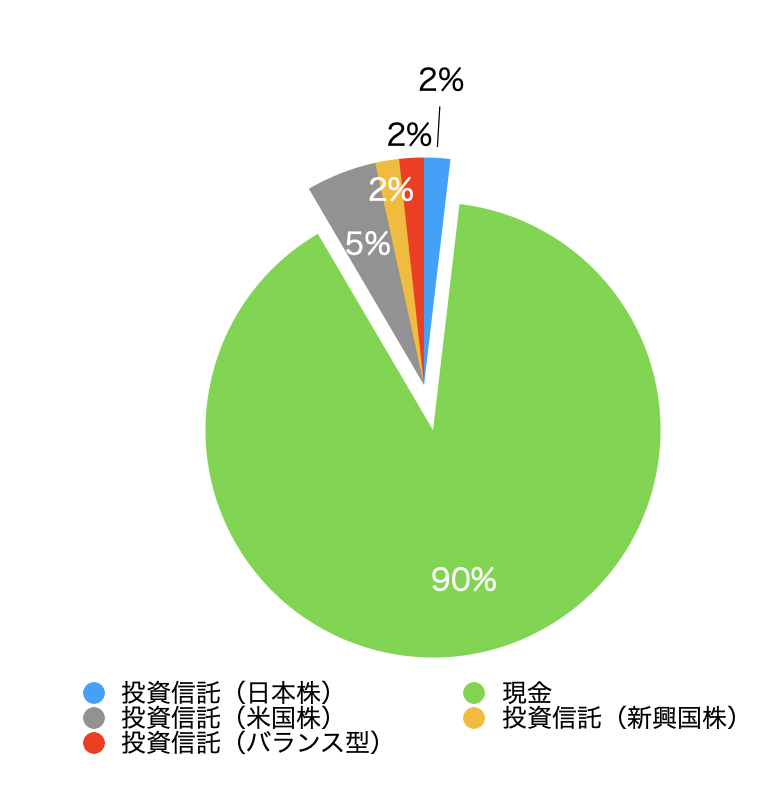

私たちの金融資産のポートフォリオは以下のような感じ。

ほとんどが現金での所有なので、これから投資信託や個別株へ資産を移行させる予定です。

現時点での2人合わせての手取りでの年収は、500万円〜600万円。

年間約300万円ほど支出をしていることから、4%ルールによると、リタイアするためには最低でも7,500万円の金融資産が必要となります。

現時点での金融資産は約1,300万円ですので、FIREへの道のりはまだまだ始まったばかりという感じですね。

このブログでは、FIREに向けて私たち夫婦で取り組んだことや学んだことを掲載していきますので、これからもぜひチェックしていただけますと嬉しいです。

![FIRE 最強の早期リタイア術 最速でお金から自由になれる究極メソッド [ クリスティー・シェン ]](https://thumbnail.image.rakuten.co.jp/@0_mall/book/cabinet/8574/9784478108574.jpg?_ex=128x128)

コメント